Por Anderson Nascimento | Atualizado em 18 de outubro de 2025

Se você acompanha o mercado de fundos imobiliários, já sabe o RBVA11 fundo base 10 não é apenas mais um FII de varejo. Um dos maiores fundos base 10 de tijolo vem se reinventando, vende ativos com lucro e entrega dividendos consistentes. Mas será que ele continua valendo a pena?

Neste artigo, você vai entender os principais movimentos do fundo, os números que sustentam sua performance e o que esperar dos dividendos nos próximos meses.

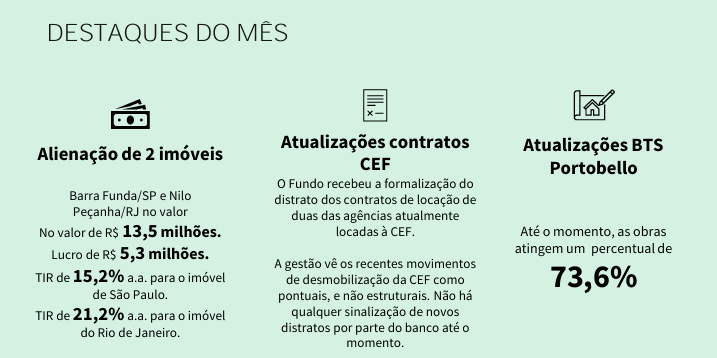

Destaques do Mês: Venda com Lucro e TIR Acima de 20%

O fundo anunciou a alienação de dois imóveis — Barra Funda/SP e Nilo Peçanha/RJ — por R$ 13,5 milhões, com lucro total de R$ 5,3 milhões, equivalente a R$ 0,034 por cota.

- TIR de 15,2% a.a. para o imóvel de São Paulo.

- TIR de 21,2% a.a. para o imóvel do Rio de Janeiro.

- Venda realizada 76% acima do custo dos imóveis, no exato valor do laudo patrimonial.

Essas vendas reforçam a estratégia de reciclagem de portfólio, que já gerou R$ 76,7 milhões em lucro acumulado desde 2019.

💸 Previsão de Dividendos: R$ 0,09 por Cota

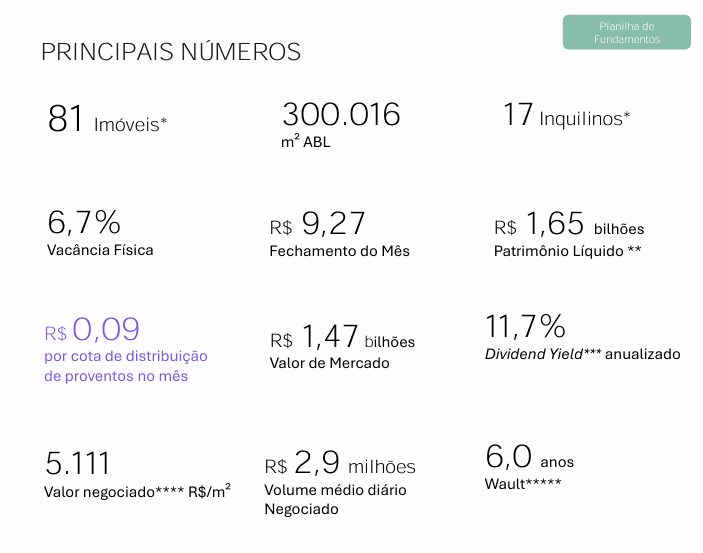

A distribuição mensal segue linearizada em R$ 0,09 por cota, conforme guidance divulgado pela gestão. O objetivo é manter estabilidade mesmo diante de resultados extraordinários.

- Resultado do mês: R$ 0,082 por cota.

- Distribuição: R$ 0,09 por cota.

- Yield anualizado: 11,7%, segundo o último relatório gerencial de setembro de 2025.

Segundo o site Radar FII, o RBVA11 mantém sua posição entre os fundos com distribuição estável e previsível para outubro.

Estratégia de Portfólio: Varejo com Flexibilidade

O fundo continua focado em imóveis com vocação para o varejo, especialmente os chamados Triple A, localizados em regiões nobres e com alto potencial de exposição de marca.

Como vimos acima, destaque para os indicadores:

- 81 imóveis no portfólio.

- 300 mil m² de ABL.

- 17 inquilinos ativos.

- Vacância física de 6,7%.

Um fundo gigante e em desenvolvimento, com histórico e gestão ativa, que permite adaptações rápidas, como a recente inauguração da Ultra Academia no imóvel Berrini, antes ocupado pelo Santander.

Rentabilidade e Volume

Desde o início da gestão ativa (maio de 2018), o fundo acumula 94,46% de valorização, superando o CDI e o IFIX no mesmo período.

- Rentabilidade acumulada em 2025: 14,69%.

- Volume médio diário negociado: R$ 2,9 milhões.

- Número de cotistas: 85.777.

FAQ — Dúvidas Frequentes sobre o RBVA11

O fundo está pagando dividendos regularmente?

Sim. A distribuição estável de R$ 0,09 por cota tem sido mantida mês a mês, com projeção de continuidade até o fim do semestre.

As vendas de imóveis afetam os dividendos?

Sim, positivamente. As vendas geram lucros extraordinários que ajudam a manter a distribuição mesmo em meses com menor receita de locação.

Qual o risco da vacância?

A vacância física está em 6,7%, considerada controlada. A gestão tem atuado na recomercialização dos imóveis desocupados, inclusive com parcerias imobiliárias.

O fundo está alavancado?

Sim, com alavancagem de 10,85% do patrimônio líquido, via CRIs com taxas pactuadas em momentos de juros baixos. A gestão considera essa alavancagem estratégica e segura.

O RBVA11 segue como um dos FIIs mais ativos de base dez da atualidade, sendo muito estratégico no mercado. Com vendas lucrativas, distribuição estável e gestão ativa, o fundo mostra que o varejo de rua pode ser uma fonte sólida de renda e valorização patrimonial.

Este artigo é baseado no Relatório Gerencial de Setembro/2025 do RBVA11 divulgado em Outubro e midias conforme fontes. Ele não constitui uma recomendação de compra, venda ou manutenção de investimento.

[…] Fonte: Renda na Mão — RBVA11 com vendas estratégicas e renda estável […]